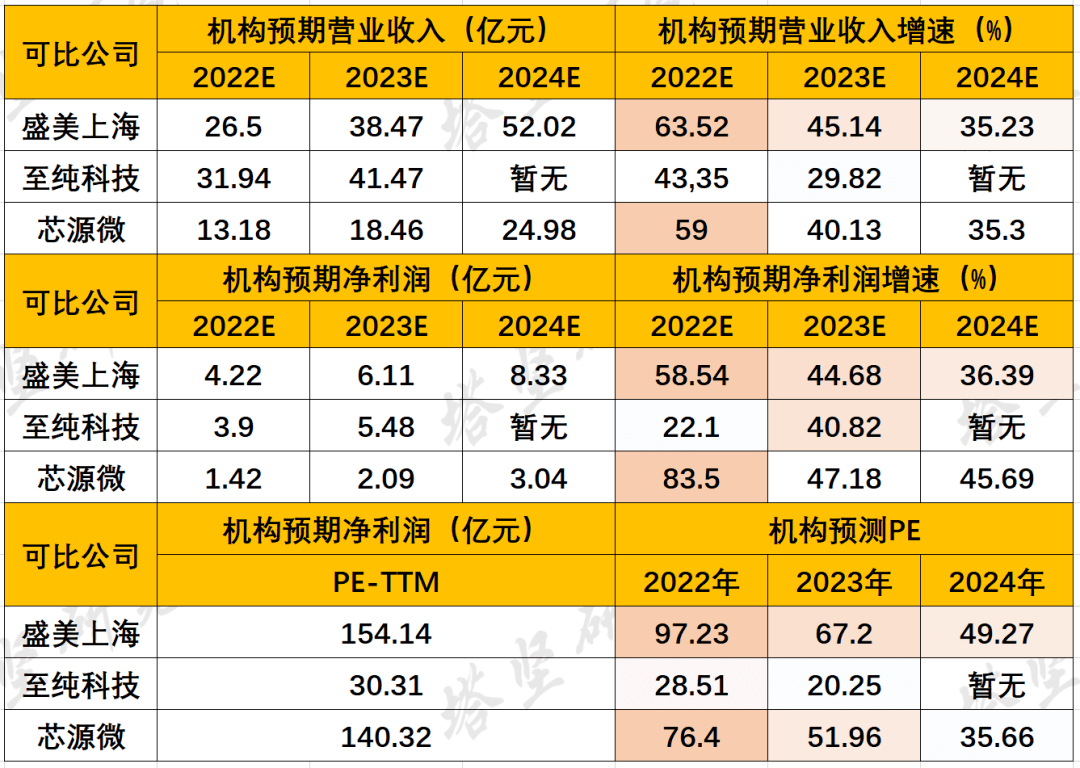

——2021年年报,实现营业收入16.21亿元,同比增长60.88%;实现归母净利润2.66亿元,同比增长35.31%。根据其公告的2022年盈利预测,2022年全年的收入将在3.45亿美元至3.85亿美元之间,增长率为33%至51%。

至纯科技(上海市)——2021年三季报,实现营业收入12.83亿元,同比增长68.71%;实现归母净利润1.88亿元,同比增长127.96%。2022年1-2月,公司实现营业收入2.2亿元,同比增长388.14%。

芯源微(辽宁省,沈阳市)——2021年年报,实现营业收入8.29亿元,同比增长151.95%;实现归母净利润0.77亿元,同比增长58.41%。

上游——半导体清理洗涤设施零部件供应商,如机器人手臂、阀门、接头、腔体零部件、流量计、浓度计、传感器等。代表企业有NINEBELL、Advance Electric America、Nippon Pillar、兆恒众力等。

中游——半导体清理洗涤设施制造商,海外有日本迪恩士、东京电子、应用材料等,内地有盛美上海、至纯科技、芯源微、北方华创等。

下游——晶圆制造厂商、有台积电、中芯国际、长江存储、海力士、华虹半导体、士兰微等。

半导体清洗,是芯片制作的完整过程中步骤排在首位的工艺,约占所有芯片制造工序步骤的30%。每一步刻蚀、薄膜沉积、离子注入、抛光等重复工序后,均需要一步清洗工序。

清洗工艺旨在去除芯片制造中上一道工序所遗留的超微细颗粒污染物、金属残留、有机物残留物,去除光阻掩膜或残留,也可根据自身的需求进行硅氧化膜、氮化硅或金属等薄膜材料的湿法腐蚀,为下一步工序准备好极佳的表面条件。

根据清洗介质不同,半导体清洗技术分为湿法清洗和干法清洗两种工艺路线%以上的份额。

其中,湿法清洗包括:化学方法、物理方法。物理方法作为辅助方法,结合化学液实现更好的清洗效果。

由于化学药液基本相同,辅助的物理方法成为不同工艺的主要差别,也成为半导体清洗工艺的核心难点。

半导体清理洗涤设施,分为两类:单片设备、槽式设备。40nm以下的先进工艺中使用单片清理洗涤设施。根据东京电子的预测,预计未来单片清洗将占据主要份额。

以2020年收入为例,至纯科技(约13.97亿元)>盛美上海(10.07亿元)>芯源微(3.29亿元)。

从半导体清理洗涤设施收入规模来看,盛美上海(8.16亿元)>至纯科技(约2.17亿元)>芯源微(0.76亿元)。

一、盛美上海——主营业务为半导体设备,其中,半导体清理洗涤设施是基本的产品,2021年占比为65.14%。

2021年,其半导体电镀设备和湿法封装设备收入占比分别同比提升205.79%、37.42%。根本原因是,自主研发的半导体电镀设备获得下游客户认证,实现批量供货,新增五家中国大陆地区以外的客户。

二、至纯科技——主体业务包括高纯工艺系统(61.79%)、光传感及光器件(22.52%)、半导体清理洗涤设施(15.59%)。

高纯工艺系统(高纯电子特气系统),即高纯度气体/液体运输设备,主要是保证各类气体、化学品、液体等在运送过程中不受污染。下游可应用于集成电路、平板显示、光伏、LED等泛半导体领域以及光纤、生物制药等领域。

2018年,成立子公司至微半导体,从事半导体清理洗涤设施业务,2019年半导体设备带来收入。

半导体清理洗涤设施,占收入比重约15.59%。主要是半导体清理洗涤设施,包括湿法槽式清理洗涤设施及湿法单片清理洗涤设施。根据2020年年报,单片清理洗涤设施占比约在70%左右。

三、芯源微——主体业务为半导体设备。其中,光刻工序涂胶显影设备占比62.23%、单片式湿法设备占比35.6%。

2021年,由于新签订单较上年同期大幅度增长,涂胶显影设备收入同比增114.4%,湿法设备同比增长280.56%。

产品结构来看,盛美上海以清理洗涤设施为主(65.14%),芯源微涂胶显影设备(62.23%)占比更高,至纯科技以则高纯工艺系统(高纯电子特气系统)(61.69%)为主。

从下游应用来看,盛美和芯源微下游主要是半导体集成电路,而至纯科技则以泛半导体领域为主(包括光伏、LED、集成电路)。

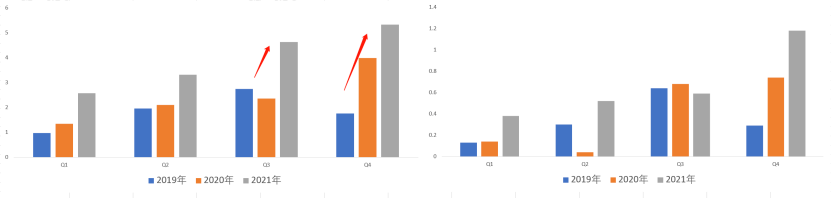

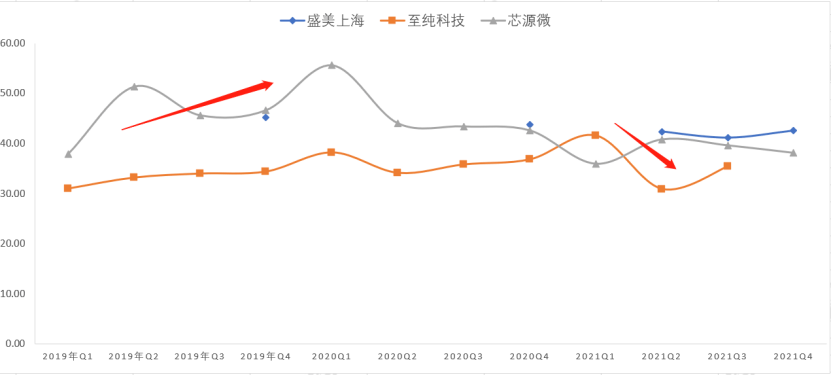

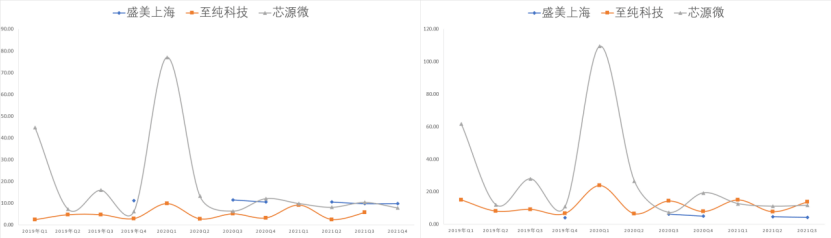

1、2019年一季度,盛美上海营业收入增长162.16%,还在于其半导体电镀设备获得华虹半导体订单。

2019年,随着电镀设备的放量,其半导体电镀设备营业收入为0.78亿元,同比增长550%,占比约10.5%。

2、2021年一季度,芯源微营业收入同比增长1229.72%。主要系湿法设备业务规模扩大,带来新增订单所致。

订单增加可以从下游客户的资本支出情况得到验证,从其客户士兰微资本支出来看,2021年一季度同比增长高达145.92%。

3、2021年一季度,盛美上海、至纯科技营业收入同比增长分别为105.22%、104.13%。

2021年,一季度业绩的增长,一是因为上年同期受卫生事件影响导致基数较低所致;二是因为半导体设备新产品获得订单所致。

至纯则是2021年半年报半导体设备收入同比增长254.02%,采购订单来自中芯国际、华虹半导体、合肥长鑫等。

综上,从近三年增长情况去看,几家公司收入增长的驱动力来自于半导体设备新产品量产获得客户订单所致。

半导体产品设备订单增长,主要驱动力则来自下游晶圆厂的资本开支增长,以及新产品放量。

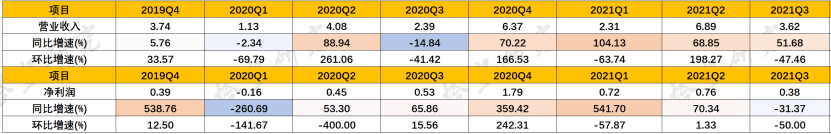

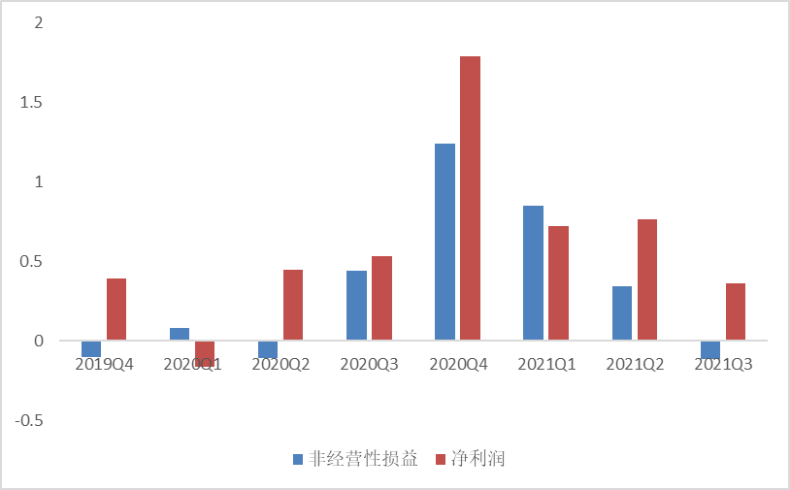

2020年一季度,至纯科技净利润增速下滑260.69%,是因为波汇科技并表,导致销售、管理、研发等各项费用分别增长307.07%、54.92%、219.66%,以及捐赠物资导致营业外支出同比大幅增长。

芯源微,2020年三季报,净利润同比增长4761.26%。大多数来源于两方面:

1)使用闲置募集资金理财获得投资收益0.1亿元,同比增长5820.6%,占比26%;2)收到地方政府上市补贴款0.18亿元,同比增长1726.47%,占比47.37%。

2021年Q1,芯源微净利润增速远不及收入,是因为其半导体清理洗涤设施业务规模扩大,经营成本及费用增速超过营业收入。其中,经营成本同比增长1820.98%,各项费用也均有大幅度的增加,管理费用同比增长69.8%、销售费用同比增长53.38%、研发费用增加207.06%。

2021年二季报,净利润至纯科技同比增长421.35%、芯源微同比增长464.05%。

至纯科技净利润增长,一是对投资公司进行公允市价调整增加0.39亿元,占当期净利润26.17%;二是收到政府救助0.78亿元,占当期净利润52.34%。

对增长趋势有了印象之后,我们接着再将两家公司的收入和利润情况拆开,看近期财报数据。

一、盛美上海——2021年年报,实现营业收入16.21亿元,同比增长60.88%;实现归母净利润2.66亿元,同比增长35.31%。

2021年Q4单季度,实现收入5.33亿元,同比增长33.58%,环比增长15.37%;净利润1.18亿元,同比提升59.46%,环比增长100%。

Q4业绩增长,主要由新产品(半导体电镀设备)电镀设备、新客户(大陆以外的五家国际客户)推动。

二、至纯科技——2021年三季报,实现营业收入12.83亿元,同比增长68.71%;实现归母净利润1.88亿元,同比增长127.96%。

2021年Q3单季度,实现收入3.62亿元,同比增长51.68%,环比下滑47.46%;归母净利润0.38亿元,同比下滑27.72%,环比下滑50%。

Q3收入增长,是半导体设备业务订单大幅度的增加所致,净利润下滑是因为较上年同期相比,政府补助和投资收益减少所致,其中投资收益减少约0.42亿元。

2020年净利润一季度亏损是因为并表汇波科技,各项费用增加。2020年Q4净利润增长是因为持有的交易性金融实物资产公允价值增加。

从近几个季度数据分析来看,至纯科技非经常性损益(主要是政府补助)占近利润比重较高,超过50%。

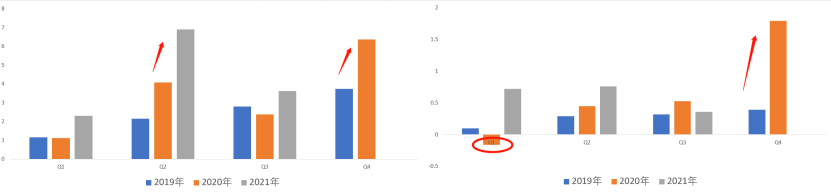

三、芯源微——2021年年报,实现营业收入8.29亿元,同比增长151.95%;实现归母净利润0.77亿元,同比增长58.41%。

2021年Q4单季度,实现收入2.81亿元,同比增长140.6%,环比提升43.37%;归母净利润0.24亿元,同比提升485.72%,环比提升33.33%。

Q4业绩增长,主要是订单的持续增加,2021年末,发出商品约3.03亿元,同比增长183.17%。

2020年Q2,芯源微净利润亏损0.08亿元,原因是受卫生事件影响,收入下滑约17%,同时销售费用、管理费用等增长40%左右。

2020年Q3开始,芯源微收入规模大幅度的提高,原因是湿法设备业务开始放量,订单增加。

其中,芯源微和至纯科技的高增长是因为:新产品(半导体清理洗涤设施)的放量,新订单的增加带来收入的增长。盛美上海没有新产品推出,所以主要是客户资本支出增长推动。

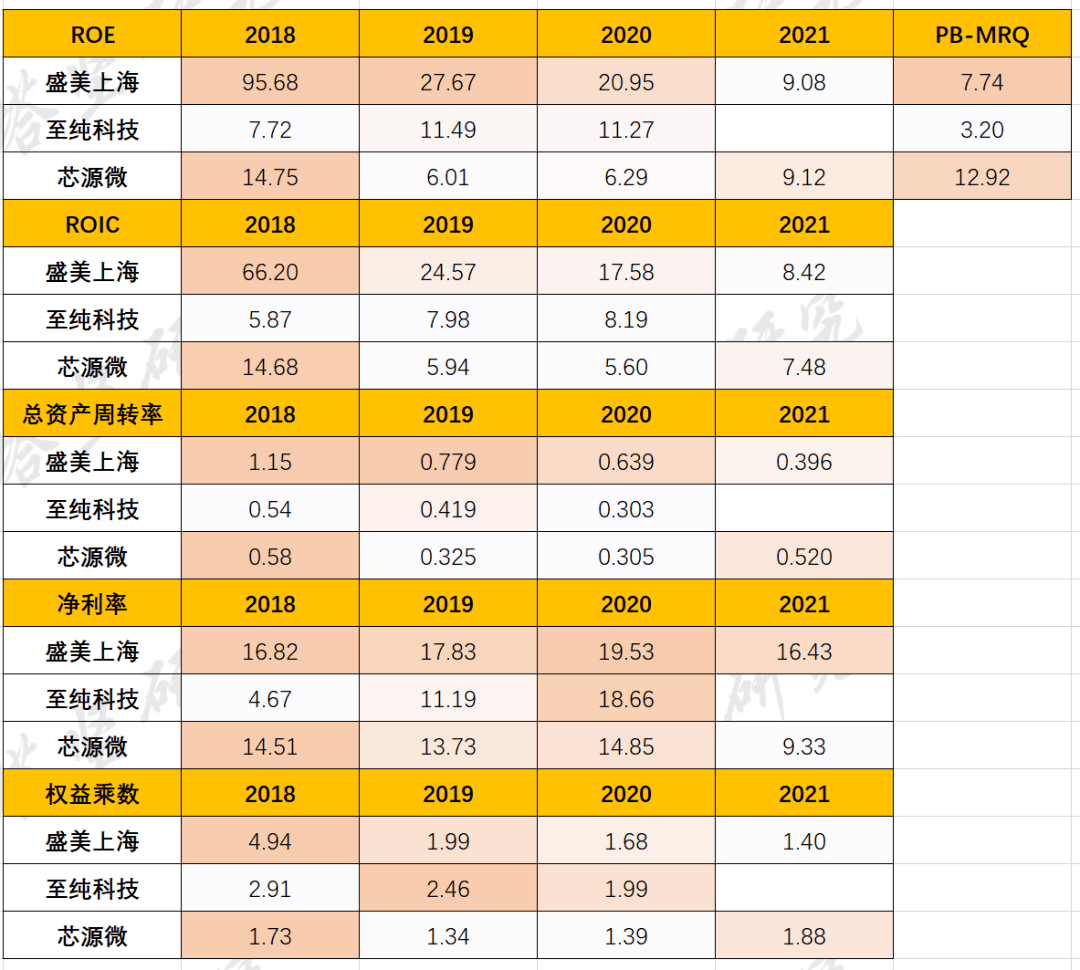

对比毛利率,盛美上海(41.15%)>芯源微(39.59%)>至纯科技(35.39%)。

盛美上海,收入占比较高的半导体清理洗涤设施毛利率为44.31%,电镀设备毛利率为43%。

芯源微,收入占比较高的光刻工序涂胶显影设备毛利率为37.91%,湿法设备毛利率为35.45%。

至纯科技,高纯工艺系统(占比61.79%)毛利率为31.34%;光传感及光器件(占比22.52%)毛利率为53.13%、半导体设备(占比15.59%)毛利率23.91%。

半导体清理洗涤设施毛利率高于涂胶显影设备,原因是设备单价不同,依据公司招股书数据,盛美上海单片清理洗涤设施2019年销售单价为2504万元,槽式清理洗涤设施为1600万元。芯源微涂胶显影设备销售均价约为200万元。

高纯工艺系统/设备整体毛利率要低于半导体清洗设备,根本原因是半导体设备售价更高,均价在2百万~2千万的范围,而高纯工艺设备还用于光伏、LED、生物医药等领域,均价在百万元以下。

至纯科技方面,高纯工艺系统毛利率要高于半导体设备,原因是其清理洗涤设施刚通过客户认证可以批量供货,公司会对首批设备集中计提一些成本,包含认证、开模、研发、人员管理等费用。

盛美上海(44.31%)>芯源微(35.6%)>至纯科技(35.45%)。

芯源微与至纯科技两者清理洗涤设施毛利率相近,盛美上海毛利率更高的原因是,其单片清理洗涤设施收入占比更高,约74%。

单片清理洗涤设施毛利率(45.96%)>槽式清理洗涤设施毛利率(36.46%)。

单片清理洗涤设施毛利率高是因为有更高的良率,能够有效解决晶圆之间交叉污染的问题。

槽式清洗为集中清洗(一次可清洗100-200片)效率更加高,但存在交叉污染风险问题,导致良率下降,晶圆制造成本上升。

根据SEMI数据,良率每降低1%,将会对晶圆厂造成3000-5000万美元的利润损失,因此单片清理洗涤设施因为更高的良率占据90%的清理洗涤设施市场。

2020年Q1,芯源微毛利率为55.62%,同比增长46.83%,原因是,营业收入减少导致经营成本下降40.87%。

2021年Q1,芯源微毛利率同比下滑35%,主要是低毛利率产品的清理洗涤设施收入占比提升,2021年全年同比提升约280%。

2021年Q2,至纯科技毛利率下滑7.25%,原因是,低毛利产品半导体设备占比提升,该业务营业收入同比增长254%。

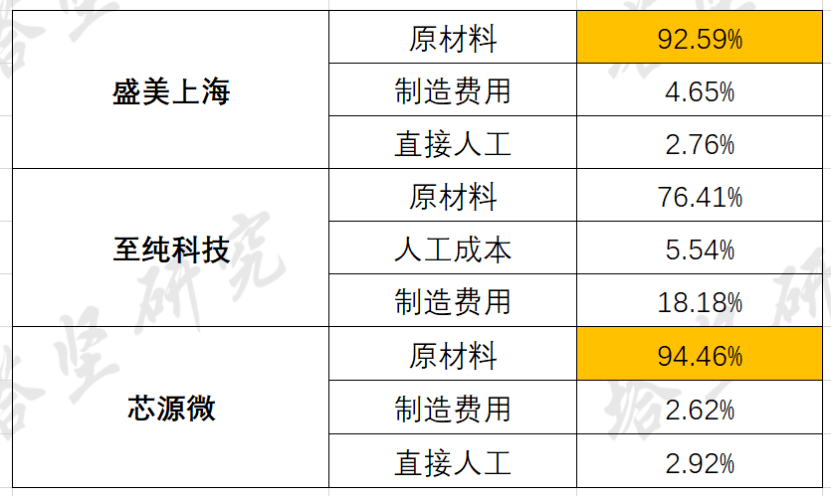

半导体清理洗涤设施企业,主要成本来自原材料,占比在90%左右,其次是制造费用和人力成本。原材料指用于清理洗涤设施的各类零部件,包括气路类、机械类、电器类等,如机器人手臂、过滤器、阀门、传感器等。

2020年Q1,至纯科技净利率为负,原因是并表汇波科技(2018年开始并购,2019年第二季度开始并表,所以造成2020年Q1净利率波动),各项费用增长,如销售费用、研发费用同比分别增长307.07%、219.66%。

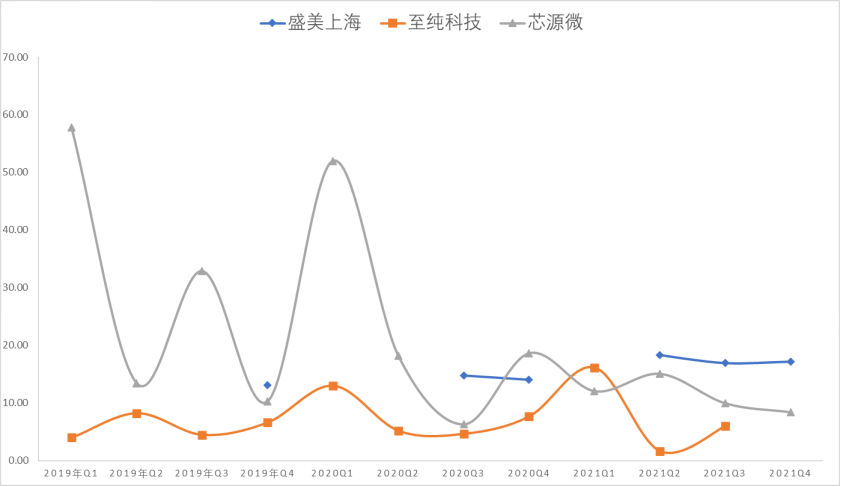

从2021年数据分析来看,盛美上海在研发费用方面投入更大,在17%左右。另外,由于业务扩张来了收入规模变动较大,导致芯源微研发费用率波动异常。

研发费用率,盛美上海(16.92%)>芯源微(9.94%)>至纯科技(5.96%)。

盛美上海的研发投入更高,是因为其半导体设备产品涉及的芯片制造环节更多,包括清洗、薄膜沉积、热处理等,因此就需要更大的研发投入。

2020年一季度,芯源微管理费用率和销售费用率增福较大,是因为人员薪酬增长,分别增长42.57%、46.73%。

盛美上海ROE较高,是因为净利率和总资产周转率较高。其中,净利率高是因为其主营业务毛利率高于芯源微和至纯科技。

2021年,盛美上海ROE下滑56.6%,根本原因是总资产周转率的下滑约38%,以及净利率下滑15.8%。

总资产周转率下滑,是因为上市募集资金导致,货币资金同比增长1159.25%,净利率下滑是因为半导体清理洗涤设施和先进封装湿法设备毛利率分别同比降低0.7%、8.9%。

2020年,全球半导体清理洗涤设施市场规模约36.1亿美元,同比增长10%。中国大陆半导体清理洗涤设施市场规模为9.36亿美元,同比增长40%,2016-2020年年复合增速达30.47%。

国内半导体清理洗涤设施复合增速高,主要是近几年国内晶圆厂大规模扩产,同时清理洗涤设施国产化率快速提升。

半导体清理洗涤设施市场规模增长的核心驱动力来自:下游晶圆厂扩产;半导体清理洗涤设施国产化率提升。

国内半导体清理洗涤设施市场规模=上一年市场规模增速*(1+晶圆厂资本支出增速)*(1+国产化率增速)*(1-价格增速)-1

上一篇: 晶圆清洗系统市场报告

下一篇: 盛美上海董秘回复:国际主要半导体清理洗涤设施提供商包括DNS、TEL、LAM与SEMES等